Хотели практики? Получайте!

Расскажу вам про один из своих любимых инструментов.

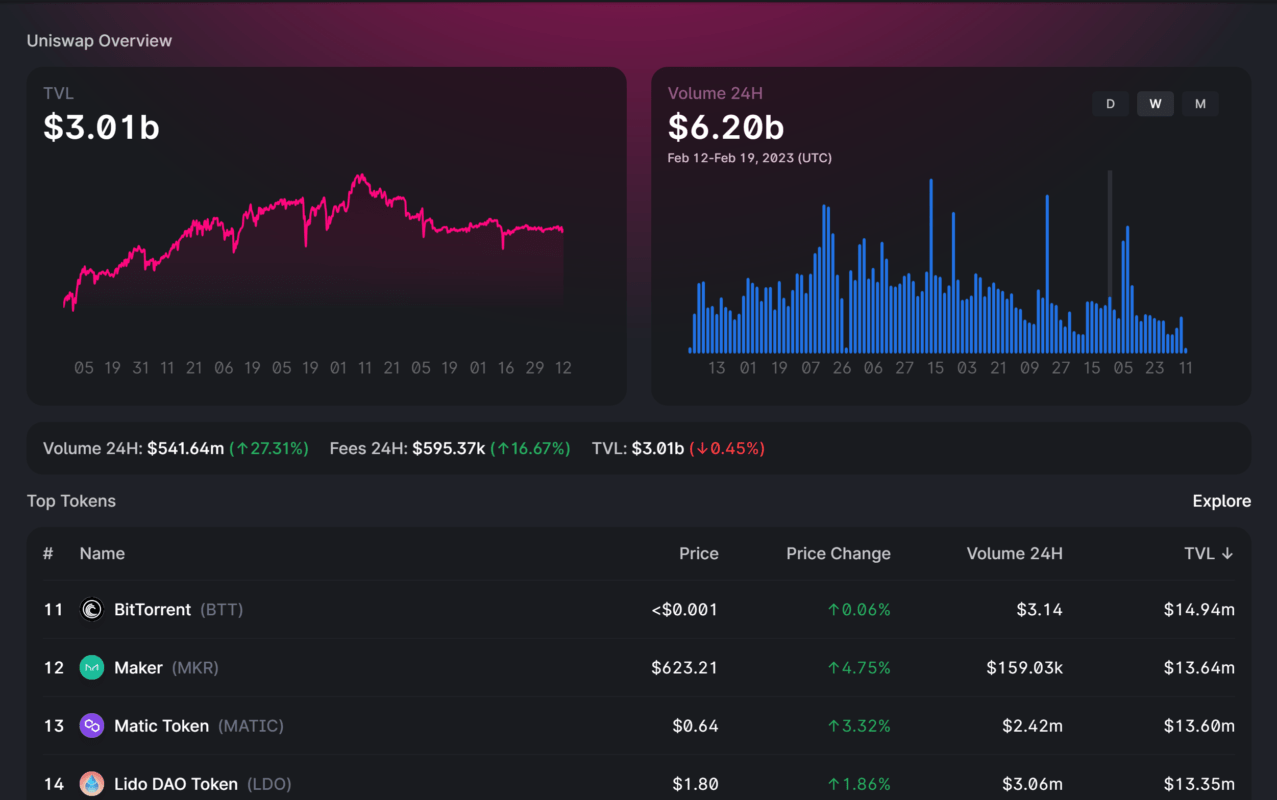

Decentralized Exchange UNISWAP. Эта биржа по TVL (total value locked, то есть сумма активов на бирже), который составляет 4.1 миллиарда долларов на момент написания поста находится на втором месте, уступая лишь гиганту Curve.

Uniswap поддерживает 6 сетей и генерирует сотни миллионов долларов торгов ежедневно.

У биржи есть несколько особенностей.

Во-первых, Uniswap первым предложил технологии предоставления ликвидности на диапазоне. Это произвело мини-революцию в DEX-среде и позволило бирже быстро завоевать лидерство. Сейчас я наблюдаю два основных вектора, куда идет рынок децентрализованной биржевой торговли. Расскажу об этом в отдельной статье, где как раз объясню как работает предоставление ликвидности на диапазоне, а также про то, как с ним конкурируют биржы вроде Curve и Balancer, строя целые экосистемы и вовлекая пользователей.

Во-вторых, Uniswap отдаёт все 100% комиссий с пулов поставщикам ликвидности. Представьте себе, вы добавили ликвидность в пул. Люди торгуют, пул зарабатывает комиссию, и вы вместе с другими поставщиками предоставляющими ликвидность, получаете 100% комиссий. При этом, у вас такие же возможности по доходности, как и у крупного фонда, который добавил сотни миллионов долларов в пулы. Кроме того, Uniswap сделал свои смарт-контракт неизменяемыми. То есть, никто из команды разработки без голосования всего сообщества не может внести какие-либо изменения в смарт-контракт, которые могли бы как-то отразится на вас и работе вашей ликвидности.

Вот она — блокчейн-справедливость в действии.

Как устроена сама биржа?

Фактически — это набор различных пулов, в каждом из которых находятся пары токенов.

Для аналогии — представьте, что это обменники, в каждом из которых только по 2 валюты. Трейдеры отовсюду приходят в эти обменники и не отходя от кассы меняют один токен на другой, непременно оставляя комиссию, которая и распределяется между всеми поставщиками ликвидности.

Однако, чтобы управлять этим процессом, обменники снабжены умными алгоритмами управления ликвидностью и ценами. За это отвечают так-называемые АММ (автоматические маркет-мейкеры). Про работу автоматических маркет-мейкеров мы обязательно выпустим видео на канале Alfred in Crypto ReWolt Crypto People, но пока просто представьте, что это программы, которые отвечают за то, чтобы в пуле всегда была сбалансированная ликвидность.

Более того, вы и сами можете открыть свой обменник на Uniswap или на другой децентрализованной бирже. Для этого вам не нужно платить за услуги листинга, как это принято у централизованных бирж. Вам только нужна ликвидность, которая обеспечит нужный объём потенциальным трейдерам.

Итак, каждый день, на бирже, в пулах ликвидности происходят торги, автоматические маркет-мейкеры, управляя ценами активов, балансируют их в этих пулах, трейдеры получают возможность обменивать свои активы безопасно, не передавая их третьим лицам, а поставщики ликвидности зарабатывать на той же модели, что и биржи, не вложив ни копейки в разработку, не приобретая лицензии, не имея порога к капиталу для входа.

И казалось бы — что может быть проще. Выбрал пул, добавил ликвидность, сидишь и получаешь свои проценты.

Идеальная картинка получается!

Однако, как во всех историях, должен сказать, что не всё так просто. Большинство новичков в DeFi из-за непонимания механизмов АММ, непостоянных потерь и волатильности активов, быстро уходят в минус и никакие комиссии не покрывают их убытков.

Занимаясь DeFi, вы должны всё делать системно, иметь стратегию риск-менеджмента, уметь определить наиболее перспективные пулы, уметь избежать десятки типичных ошибок, которые могут привести к потере даже всего капитала.

Потому моя к вам рекомендация — если и экспериментировать, то с осторожностью, читать документацию протоколов, аудиты, статьи, изначально работать с небольшим депозитом, разобраться в том, как хеджировать непостоянные потери и риски волатильности, не вестись на сверхдоходные пулы на непроверенных протоколах и избегать пулы, где хотя бы один токен имеет низкую ликвидность.

А еще лучше — подключайтесь к нашей программе Master of DeFi, где мы подробно шаг за шагом изучаем весь спектр инструментов мира DeFi, разрабатываем индивидуальные стратегии, хеджируем риски и всё это в форме подробных инструкций, скринкастов и живых встреч.

Если хотите подключиться к программе Master of Defi, оставляйте комментарии под статьей, и мы расскажем о том, как присоединится к обучению и стать участником закрытого комьюнити Web3 Capital Academy!

, от субботы до субботы ты просто выполняешь задания по урокам и ждешь ну когда же встреча . Альфред очень приятный человек и делится очень умными мыслями, хоть я по началу скептически относился к блоку про мышление, но это действительно заставляет тебя задуматься и переосмыслить связанные с финансами вещи в жизни. Ну и конечно чат где тебе всегда помогут и ответят на все твои вопросы и не оставят в беде если ты отстаешь. В целом я очень доволен и ни капли не жалею, что пришел к Альфреду, курс точно стоит своих денег и даже больше. Я даже скучаю по онлайн встречам. Лучшее вложение в себя за последнее время.

, от субботы до субботы ты просто выполняешь задания по урокам и ждешь ну когда же встреча . Альфред очень приятный человек и делится очень умными мыслями, хоть я по началу скептически относился к блоку про мышление, но это действительно заставляет тебя задуматься и переосмыслить связанные с финансами вещи в жизни. Ну и конечно чат где тебе всегда помогут и ответят на все твои вопросы и не оставят в беде если ты отстаешь. В целом я очень доволен и ни капли не жалею, что пришел к Альфреду, курс точно стоит своих денег и даже больше. Я даже скучаю по онлайн встречам. Лучшее вложение в себя за последнее время.